界面新聞?dòng)浾?| 陳靖

2024年7月1日,《公開(kāi)募集證券投資基金證券交易費用管理規定》正式實(shí)施。隨著(zhù)年報的盡數出爐,公募降傭對券商的交易傭金究竟有多大影響,謎底解開(kāi)了。

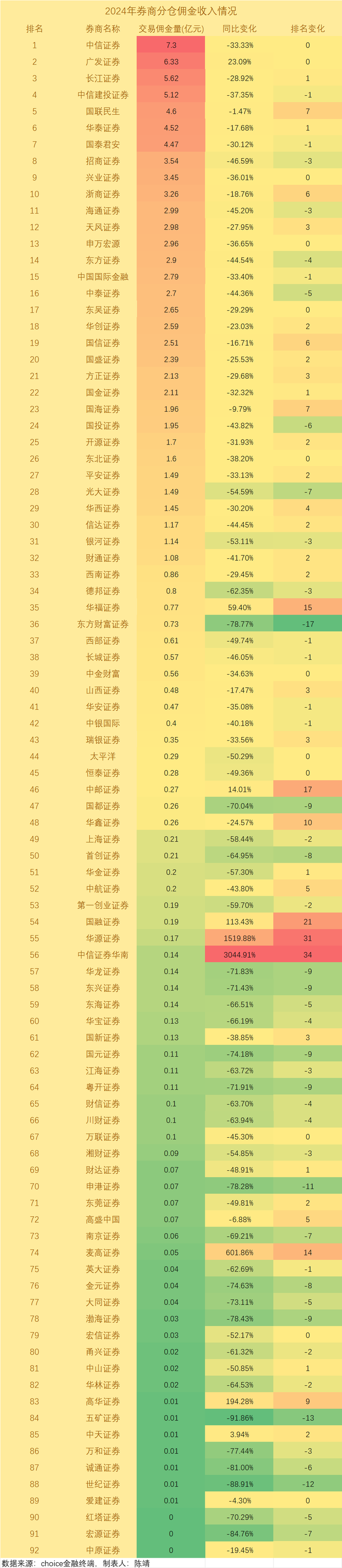

Choice金融終端顯示,2024年券商分倉傭金收入為106.52億元,與2023的168億元相比,整體下降超35%。若與2021年巔峰時(shí)期的220億元相比,下降幅度更是超過(guò)50%。自2021年以來(lái),券商分倉傭金收入已呈現連續三年下滑態(tài)勢。

拉長(cháng)到五年時(shí)間跨度來(lái)看,券商整體公募分倉傭金規模走出了一個(gè)類(lèi)似“倒U形”的曲線(xiàn)。2019年為77億元,隨后在2020年增長(cháng)至139億元,2021年進(jìn)一步到達220億元的巔峰,而后開(kāi)始下滑,2022年為188億元,2023年為168億元,2024年則降至106.52億元左右 。

根據最新數據顯示,2024年公募基金股票交易總額為21.32萬(wàn)億元,較2023年的23.07萬(wàn)億元下降了7.59%。

2024年7月1日,《公開(kāi)募集證券投資基金證券交易費用管理規定》正式實(shí)施。該規定明確,公募基金的交易傭金率標準為:被動(dòng)股票型基金產(chǎn)品不得超過(guò)萬(wàn)分之2.62,其他類(lèi)型基金產(chǎn)品不得超過(guò)萬(wàn)分之5.24。

交易量與傭金費率的同步下降,導致券商機構的分倉傭金收入受到負面影響。

在排名方面,頭部券商格局出現了明顯的變動(dòng)。中信證券(600030.SH)以7.3億元的分倉傭金收入蟬聯(lián)榜首,不過(guò)較上年同期降幅達33%。廣發(fā)證券(000776.SZ)仍位居第二,實(shí)現基金分倉傭金6.33億元,同比下降 23.09%。長(cháng)江證券(000783.SZ)實(shí)現分倉傭金5.62億元,同比下降28.92%,排名較上一年上升1名,首次躋身前三。中信建投證券(601066.SH)則跌出前三,名次下滑1名至第四,分倉傭金收入為5.08億元,降幅超37%。

在頭部券商中,華泰證券(601688.SH)、國泰君安(601211.SH)、招商證券(600999.SH)分別位列第六至八名。其中,招商證券排名驟降三位至第八,46.15%的同比降幅創(chuàng )下頭部機構最大滑坡;海通證券以45.01%的降幅跌出前十榜單,2024年其分倉收入為3.04億元 。

值得關(guān)注的是,合并后的國聯(lián)民生證券(601456.SH)表現亮眼,基金分倉傭金收入達4.6億元,排名躍升至第五位,市占率達到4.22%。Choice數據顯示,2023年民生證券以3.66億元的分倉收入排在第17,同期國聯(lián)證券的分倉收入為1.03億元,二者合計4.7億元。

從分倉傭金同比變化來(lái)看,超35家券商分倉傭金同比腰斬,多數券商分倉傭金同比跌幅超過(guò)20%。五礦證券分倉傭金較上一年同期大幅下滑91.86%,排名也下跌13名至第84位。世紀證券、誠通證券等分倉傭金跌幅也超過(guò)80%。萬(wàn)和證券、渤海證券、國元證券(000728.SZ)、申港證券等券商傭金收入同比下滑逾70%。德邦證券、川財證券、光大證券(601788.SZ)、華金證券等券商傭金收入較上年同期減少超50% 。

在行業(yè)整體分倉傭金收入下滑的情況下,部分中小券商卻實(shí)現了大幅增長(cháng)。華源證券2024年的基金分倉傭金收入同比增長(cháng)1519.88%,排在增幅排名第一。麥高證券位列第二,同比增幅超過(guò) 600%。國融證券、高華證券同比增速也均超100%。中郵證券、華福證券、中航證券等中小券商排名進(jìn)步明顯,且分倉傭金收入均超過(guò)2000萬(wàn)元。例如,華福證券2024年的分倉收入為7691.19萬(wàn)元,排在第34,同比增幅為59.38%,成為前四十名券商中唯一增長(cháng)的券商。國融證券2024年分倉收入也升至1887.24萬(wàn)元,實(shí)現翻倍。

傭金費率大幅下滑是導致券商分倉傭金普遍“縮水”的直接原因。2024年,基金平均分倉傭金費率降至“萬(wàn)5.19”,而2023年的平均分倉傭金費率為“萬(wàn)7.37”。此外,2024年公募基金股票交易總額出現下滑,交易量和傭金費率的雙雙下滑,共同拖累了券商機構分倉傭金收入。未來(lái),公募基金降費趨勢仍將持續。

“在分倉傭金競爭日益激烈的背景下,研究能力已成為券商的核心競爭力。無(wú)論是頭部券商還是中小型券商,均需加大對研究業(yè)務(wù)的投入,以吸引和培養高端研究人才。通過(guò)優(yōu)化研究體系,提升研究報告的質(zhì)量與深度,券商能夠為客戶(hù)提供更專(zhuān)業(yè)、更具前瞻性的投資分析。”有資深研究人士對界面新聞稱(chēng)。

他表示,部分中小型券商通過(guò)引進(jìn)具有豐富行業(yè)經(jīng)驗的研究人才,打造特色研究團隊,專(zhuān)注于特定行業(yè)領(lǐng)域,從而在細分市場(chǎng)中形成競爭優(yōu)勢,并有效提升了分倉傭金收入,但從行業(yè)整體來(lái)看,中小券商在競爭中崛起依舊困難重重。

“券商不能再僅僅依賴(lài)公募基金這一單一客戶(hù)群體。”上述券商研究人士指出,“券商可以通過(guò)拓展更多類(lèi)型的客戶(hù),如保險資管、私募基金和銀行理財子公司等,來(lái)應對公募基金傭金的下降。同時(shí),走向海外、實(shí)施國際化戰略也是券商發(fā)展的重要方向。”