界面新聞記者 | 陳靖 鄒文榕

據(jù)新華社消息,4月25日,中共中央政治局召開工作會議, 分析研究當(dāng)前經(jīng)濟(jì)形勢和經(jīng)濟(jì)工作。

會議重點提到,將創(chuàng)新設(shè)立債券市場的“科技板”。這一舉措在2025年全國兩會期間的經(jīng)濟(jì)主題記者會上,已由央行行長潘功勝明確提及。業(yè)內(nèi)分析稱,相關(guān)政策文件可能即將發(fā)布。

多位受訪者認(rèn)為,債券市場“科技板”的推出具有重要的金融與戰(zhàn)略價值。該板塊的設(shè)立將通過制度創(chuàng)新,疏通科技與資本之間的障礙。受訪券商投行負(fù)責(zé)人一致表示,未來債市“科技板”不僅將拓寬科創(chuàng)企業(yè)融資渠道,還會為投行帶來業(yè)務(wù)模式升級與產(chǎn)品端創(chuàng)新機(jī)遇,將推動投行從傳統(tǒng)承銷向全生命周期服務(wù)轉(zhuǎn)型。

存量科創(chuàng)債券“含科量”有限

我國科創(chuàng)債主要包括“科創(chuàng)票據(jù)”和“科技創(chuàng)新公司債”兩類,且其發(fā)展具有明顯的政策導(dǎo)向。

2024年4月,證監(jiān)會推出《資本市場服務(wù)科技企業(yè)高水平發(fā)展的十六項措施》,明確“重點支持高新技術(shù)和戰(zhàn)略性新興產(chǎn)業(yè)企業(yè)”,同時鼓勵政策性擔(dān)保機(jī)構(gòu)對民營科技企業(yè)發(fā)行科創(chuàng)債券提供增信支持;同年12月,上交所修訂專項品種規(guī)則指引,拓寬科創(chuàng)債科創(chuàng)投資類、科創(chuàng)孵化類發(fā)行主體范圍,支持開展關(guān)鍵核心技術(shù)攻關(guān)的“硬科技”企業(yè)適用優(yōu)化審核措施。

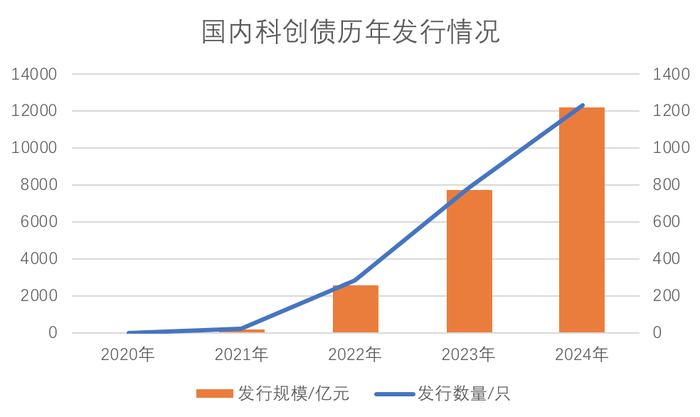

政策支持下,國內(nèi)科創(chuàng)債券發(fā)行擴(kuò)容勢頭強(qiáng)勁,目前已成為債券市場的“頂流”。

Wind顯示,截至4月25日,我國存續(xù)科創(chuàng)債合計1983只,規(guī)模累計1.94萬億元,存續(xù)科創(chuàng)債數(shù)量已占全市場各類債券總存續(xù)比重的近7成(67.66%),不過,規(guī)模僅占后者的13.64%。

此外,1.94萬億元科創(chuàng)債當(dāng)中又以科創(chuàng)公司債比重最大,占比已接近6成,規(guī)模已達(dá)到1.24萬億元。

2023年全年新發(fā)各類科創(chuàng)債786只,發(fā)行規(guī)模7700億元,同比分別增長1.79倍和1.96倍;2024年,我國科創(chuàng)債發(fā)行數(shù)量首次破千,發(fā)行規(guī)模站上萬億元門檻,分別達(dá)到1228只和1.22萬億元。

今年以來,我國發(fā)行418只科創(chuàng)債,發(fā)行規(guī)模合計3884.06億元,同比增長了6.38%。其中,科創(chuàng)公司債發(fā)行150只共計1715.10億元,科創(chuàng)票據(jù)發(fā)行268只,共計2,436.96億元。

整體上看,科創(chuàng)債券的發(fā)行人仍以傳統(tǒng)行業(yè)居多,且債券發(fā)行期限偏短。此外,科創(chuàng)債券發(fā)行人仍以國企為主,民營科技型企業(yè)科創(chuàng)債發(fā)行參與度低,且融資成本明顯高于國企科創(chuàng)債券。

東吳證券固收首席李勇在4月中旬對存量科創(chuàng)債券的研究中指出,存量科創(chuàng)債久期總體不長,約為2.88年。一方面提示當(dāng)前科創(chuàng)債券的存在為快速發(fā)展的科技創(chuàng)新型企業(yè)提供了靈活的短期融資渠道,但另一方面也暴露出其對企業(yè)的中長期融資支持相對不足。

李勇的統(tǒng)計還顯示,存續(xù)科創(chuàng)債規(guī)模位列前五的行業(yè)包括建筑裝飾、煤炭、公用事業(yè)、非銀金融、交通運(yùn)輸,合計占比達(dá)58.7%;而電子、計算機(jī)、醫(yī)藥生物等科技行業(yè)占比合計僅約3.52%。科創(chuàng)債整體自創(chuàng)立以來更多地服務(wù)于傳統(tǒng)產(chǎn)業(yè)的融資需求,而對高科技產(chǎn)業(yè)的直接支持力度尚顯不足。

債市“科技板”呼之欲出

債券市場“科技板”側(cè)重哪些內(nèi)容?根據(jù)潘功勝的發(fā)言,債券市場“科技板”將重點支持以下三類主體發(fā)行科技創(chuàng)新債券:

金融機(jī)構(gòu)方面,支持商業(yè)銀行、證券公司、金融資產(chǎn)投資公司等發(fā)行科技創(chuàng)新債券,以拓寬科技貸款、債券投資和股權(quán)投資的資金來源。

科技型企業(yè)方面,重點支持處于成長期和成熟期的科技型企業(yè)發(fā)行中長期債券,用于增加研發(fā)投入、項目建設(shè)以及并購重組等科技創(chuàng)新領(lǐng)域的資金需求。

私募股權(quán)投資機(jī)構(gòu)方面,支持投資經(jīng)驗豐富的頭部私募股權(quán)投資機(jī)構(gòu)和創(chuàng)業(yè)投資機(jī)構(gòu)發(fā)行長期限科技創(chuàng)新債券。

此外,債券市場“科技板”將根據(jù)科技創(chuàng)新企業(yè)的需求和股權(quán)基金投資回報的特點,完善科技創(chuàng)新債券的發(fā)行交易制度,創(chuàng)新風(fēng)險分擔(dān)機(jī)制,降低發(fā)行成本,從而引導(dǎo)債券資金更高效、便捷、低成本地投向科技創(chuàng)新領(lǐng)域。

推出債券市場的“科技板”是加大科技創(chuàng)新金融支持力度的重要舉措。清華大學(xué)國家金融研究院院長、五道口金融學(xué)院副院長田軒表示,通過債券市場“科技板”,不僅能夠拓寬科技創(chuàng)新企業(yè)的融資渠道,加大科技型企業(yè)中長期債券支持。這一要求主要是為了豐富科技創(chuàng)新債券融資渠道,進(jìn)而完善科技貸款、債券和股權(quán)融資的多元化體系。

田軒說,支持科技企業(yè)通過債券市場獲得更靈活的資金支持,并加大中長期債券的發(fā)行力度,可帶動更多資金投向早期、小型、長期和硬科技企業(yè),滿足不同發(fā)展階段科技企業(yè)的融資需求,促進(jìn)科技成果轉(zhuǎn)化和產(chǎn)業(yè)升級。

南開大學(xué)金融發(fā)展研究院院長田利輝建議從三個角度出發(fā)設(shè)計債券市場“科技板”。

一是創(chuàng)新融資工具設(shè)計,引入可轉(zhuǎn)債、動態(tài)條款及無形資產(chǎn)質(zhì)押機(jī)制,重構(gòu)技術(shù)成果轉(zhuǎn)化能力、專利價值等非財務(wù)評估模型,提升風(fēng)險定價精準(zhǔn)度;二是優(yōu)化制度與政策協(xié)同,簡化審批流程,完善科技企業(yè)信息披露規(guī)則,同時考慮推動“財政貼息+風(fēng)險補(bǔ)償”政策,鼓勵地方政府設(shè)立專項擔(dān)保基金,降低融資成本;三是引導(dǎo)資金高效配置,支持債券資金用于并購重組、產(chǎn)業(yè)鏈上下游整合,促進(jìn)產(chǎn)業(yè)集群化,并且聯(lián)動產(chǎn)業(yè)基金、創(chuàng)投基金,形成“研發(fā)—產(chǎn)業(yè)化”全鏈條支持。

推出債券市場“科技板”,從哪些方面出發(fā)可以更好為企業(yè)發(fā)展助力?對此,田軒向界面新聞解釋稱,“推出債券市場的‘科技板’,首先,可以豐富科技創(chuàng)新債券產(chǎn)品體系,提供多樣化融資工具,滿足企業(yè)不同發(fā)展階段需求。其次,可以加大中長期債券支持,降低融資成本,引入穩(wěn)定資金來源,支持企業(yè)持續(xù)的技術(shù)創(chuàng)新,并提高市場包容度。最后,可以通過政策引導(dǎo)和市場機(jī)制優(yōu)化,提升投資者信心,吸引更多社會資本參與,營造良好的科技創(chuàng)新金融生態(tài),形成良性循環(huán),促進(jìn)企業(yè)的長期穩(wěn)定發(fā)展。”

推動投行從傳統(tǒng)承銷向全生命周期服務(wù)轉(zhuǎn)型

針對即將推出的債券市場“科技板”,多家券商投行負(fù)責(zé)人表示,未來債市“科技板”的設(shè)立,將有效拓寬融資渠道,并為投資銀行帶來業(yè)務(wù)模式升級與產(chǎn)品創(chuàng)新的契機(jī)。“科技板”將促使投行從傳統(tǒng)的承銷服務(wù)向覆蓋企業(yè)全生命周期的綜合服務(wù)轉(zhuǎn)型。投行將圍繞科技企業(yè)的成長需求,探索可轉(zhuǎn)債、永續(xù)債等定制化金融方案,構(gòu)建一個多元化、專業(yè)化、精準(zhǔn)化的科創(chuàng)企業(yè)融資新體系。

國金證券投行相關(guān)負(fù)責(zé)人從投行對科創(chuàng)企業(yè)的服務(wù)實踐提到:“當(dāng)前成長期科創(chuàng)企業(yè)融資渠道普遍面臨兩大痛點:過度依賴股權(quán)融資和短期銀行貸款,以及債券市場的適配性不足。這主要與科創(chuàng)企業(yè)的發(fā)展特點相關(guān)。即成長期科創(chuàng)企業(yè)輕資產(chǎn)、高研發(fā)投入的特性,難以滿足傳統(tǒng)信用債對發(fā)行人股權(quán)結(jié)構(gòu)、盈利、資產(chǎn)規(guī)模和較高的評級要求等條件;同時科創(chuàng)企業(yè)普遍輕資產(chǎn)導(dǎo)致抵押條件不足,因此通過銀行貸款融資額度比較受限,所以主要依賴股權(quán)投資。另外,對于私募股權(quán)機(jī)構(gòu)而言,由于其長期面臨‘募資難、退出難’的情形,對投資早期科創(chuàng)企業(yè)比較掣肘,從而難以持續(xù)支持早期科技項目。”

在此情況下,該投行負(fù)責(zé)人告訴界面新聞,債券“科技板”的推出,將通過政策傾斜吸引社會資本參與科技創(chuàng)新,精準(zhǔn)匹配科創(chuàng)企業(yè)的融資需求,為金融機(jī)構(gòu)、科技企業(yè)和私募股權(quán)機(jī)構(gòu)提供專屬債券品種,構(gòu)建“股+債+私募”的多層次融資生態(tài),是債券市場服務(wù)新質(zhì)生產(chǎn)力發(fā)展,激發(fā)市場活力的重要舉措。

如何挖掘優(yōu)質(zhì)科技企業(yè)?如何提升結(jié)構(gòu)設(shè)計與信用增級能力?如何推動投行業(yè)務(wù)模式轉(zhuǎn)型?中泰證券投行委債券與結(jié)構(gòu)金融總部總經(jīng)理吳昱告訴界面新聞,債市“科技板”不僅將改變?nèi)谫Y方式,也將重塑投行的核心能力邊界。

“科創(chuàng)企業(yè)的‘輕資產(chǎn),重研發(fā)’特性,決定了投行服務(wù)體系必須升級。”吳昱說。在盡調(diào)和信息披露方面,券商還應(yīng)繼續(xù)強(qiáng)化對無形資產(chǎn)、研發(fā)投入的核查力度,并突出科創(chuàng)屬性與潛在風(fēng)險的披露透明度,以增強(qiáng)市場信心和投資人保護(hù)。

面對新機(jī)制帶來的新節(jié)奏,吳昱認(rèn)為,債市“科技板”項目的審批或?qū)⒏蕾嚩嗖块T協(xié)同,在審核維度、技術(shù)評估、風(fēng)險識別等方面提出更高要求。“但從長期看,這將倒逼投行提升執(zhí)業(yè)能力,也將推動業(yè)務(wù)模式從‘融資中介’向‘全周期伙伴’的轉(zhuǎn)型。”吳昱說。

此外,“科技板”還鼓勵發(fā)行中長期債券,與科技研發(fā)的長周期相匹配,避免了“短債長投”的期限錯配風(fēng)險。

田利輝認(rèn)為,推出債券市場“科技板”可以破解科創(chuàng)企業(yè)融資困境,精準(zhǔn)適配輕資產(chǎn)、長周期研發(fā)的科技企業(yè),緩解“技術(shù)強(qiáng)、融資難”矛盾;能夠構(gòu)建科技金融生態(tài)閉環(huán),支持金融機(jī)構(gòu)、私募股權(quán)投資機(jī)構(gòu)發(fā)行債券,形成“貸—債—股”聯(lián)動,覆蓋全生命周期融資需求;進(jìn)而,推動科創(chuàng)企業(yè)聚焦研發(fā)投入、產(chǎn)業(yè)鏈整合等核心場景,推動金融資源與科技要素深度融合,加速關(guān)鍵核心技術(shù)攻關(guān)與產(chǎn)業(yè)化落地,強(qiáng)化國家科技戰(zhàn)略的金融支撐。

證監(jiān)會將打好支持科技創(chuàng)新組合拳

在支持科技企業(yè)債券發(fā)行方面,證監(jiān)會將推出更多利好政策。

證監(jiān)會主席吳清在2025年全國兩會經(jīng)濟(jì)主題記者會上明確表示,證監(jiān)會始終高度重視支持科技創(chuàng)新,近年來以科創(chuàng)板、創(chuàng)業(yè)板等系列改革為契機(jī),深入推進(jìn)關(guān)鍵制度創(chuàng)新,不斷提升資本市場的“科技含量”。

2024年,科創(chuàng)板、創(chuàng)業(yè)板、北交所新上市公司中高新技術(shù)企業(yè)占比均超過9成,目前全市場戰(zhàn)略性新興產(chǎn)業(yè)上市公司市值占比已超過4成,先進(jìn)制造、新能源、新一代信息技術(shù)、生物醫(yī)藥等重點領(lǐng)域涌現(xiàn)出一批龍頭領(lǐng)軍企業(yè),資本市場服務(wù)科技創(chuàng)新、產(chǎn)業(yè)創(chuàng)新的質(zhì)效明顯提升。將持續(xù)打好支持科技創(chuàng)新“組合拳”,進(jìn)一步完善科創(chuàng)債發(fā)行注冊流程,穩(wěn)步發(fā)展知識產(chǎn)權(quán)資產(chǎn)證券化,為科技創(chuàng)新提供更加全面、更加高效的資本市場服務(wù)。

吳清表示,證監(jiān)會將加大支持科創(chuàng)的金融產(chǎn)品服務(wù)供給。“資本市場支持科技企業(yè)不只有上市一條路,也不只有股票一種工具,債券、可轉(zhuǎn)債、優(yōu)先股、資產(chǎn)證券化、期權(quán)、期貨等產(chǎn)品和工具也可以有所作為,能夠提供‘接力棒’式的融資支持和服務(wù)。”

田軒認(rèn)為,接下來,相關(guān)部門將制定具體實施細(xì)則,完善科技創(chuàng)新債券發(fā)行交易的制度安排,包括明確科技板債券發(fā)行標(biāo)準(zhǔn),優(yōu)化審核流程等,共同推動債券市場“科技板”的創(chuàng)新推出,促進(jìn)債市結(jié)構(gòu)擴(kuò)容與優(yōu)化。同時,加強(qiáng)信息披露和風(fēng)險防控機(jī)制,加強(qiáng)市場監(jiān)管,提高科技板債券市場的透明度和穩(wěn)定性,持續(xù)吸引優(yōu)質(zhì)投資者參與,構(gòu)建良性市場生態(tài),確保資金精準(zhǔn)流向高潛力科技領(lǐng)域,推動科技創(chuàng)新、產(chǎn)業(yè)結(jié)構(gòu)升級和經(jīng)濟(jì)高質(zhì)量發(fā)展。